Des contenus divers au service du développement des compétences personnelles et professionnelles quel que soit votre domaine d’activité.

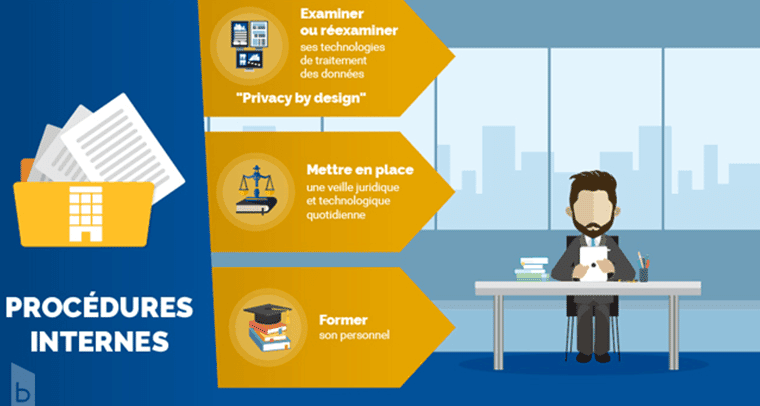

Cette catégorie regroupe un panel large de formations abordant des thématiques aussi variées que la réglementation de la finance, les soft skills, le RGPD, la lutte contre le blanchiment et plus encore !

Plutôt qu’un long discours, testez l’un de nos modules et voyez par vous-même la différence !

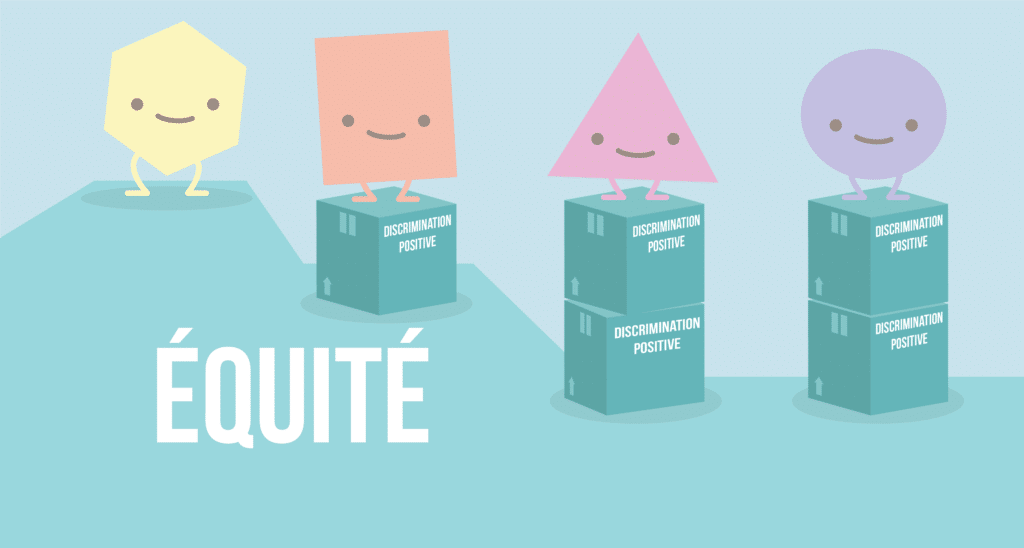

Cette formation est constituée de 6 capsules et un quiz permettant de lutter contre les discriminations liées au monde de l’immobilier.

– Le cadre réglementaire

– La relation avec le propriétaire

– Recherche et choix du locataire

– Professionnaliser ses pratiques

– Droits, recours et responsabilité professionnelle

– Force de proposition

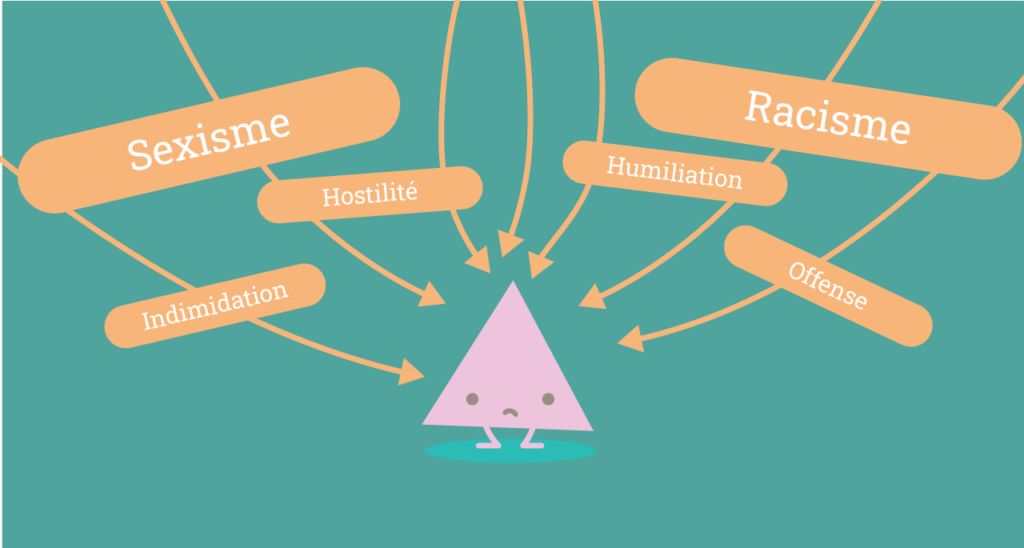

Cette capsule permet de découvrir ce qu’est la discrimination, ses différentes formes ainsi que les inégalités de traitement interdites par la loi. Elle expose les principaux repères juridiques concernant la lutte à la discrimination en particulier, relativement à l’accès au logement et à l’emploi.

Des capsules supplémentaires spécifiques à votre domaine d’activité (banque, assurance, travail temporaire…) peuvent être conçues sur demande. Nous consulter le cas échéant.

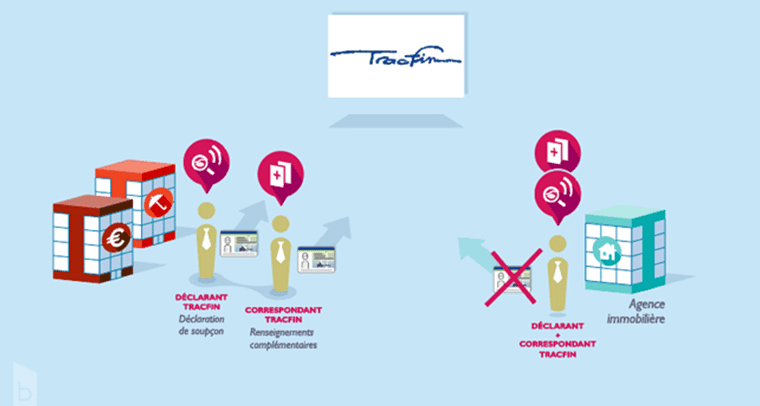

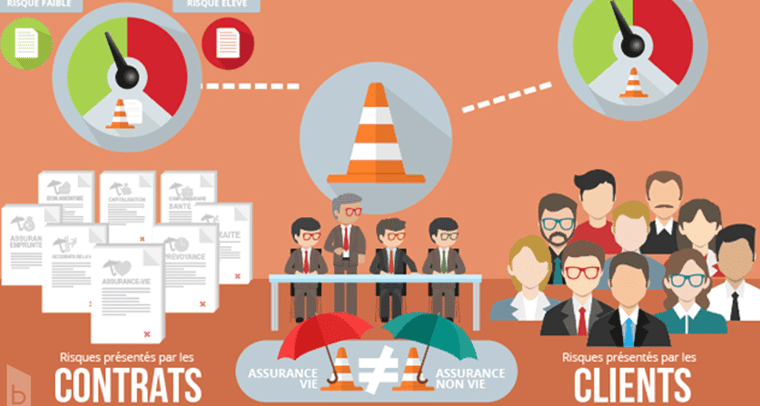

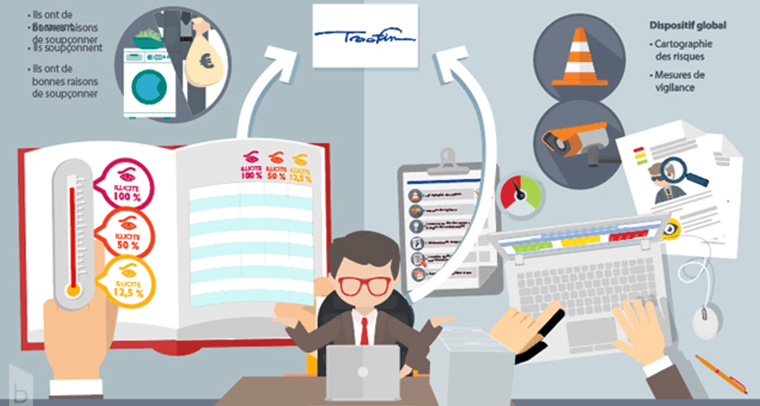

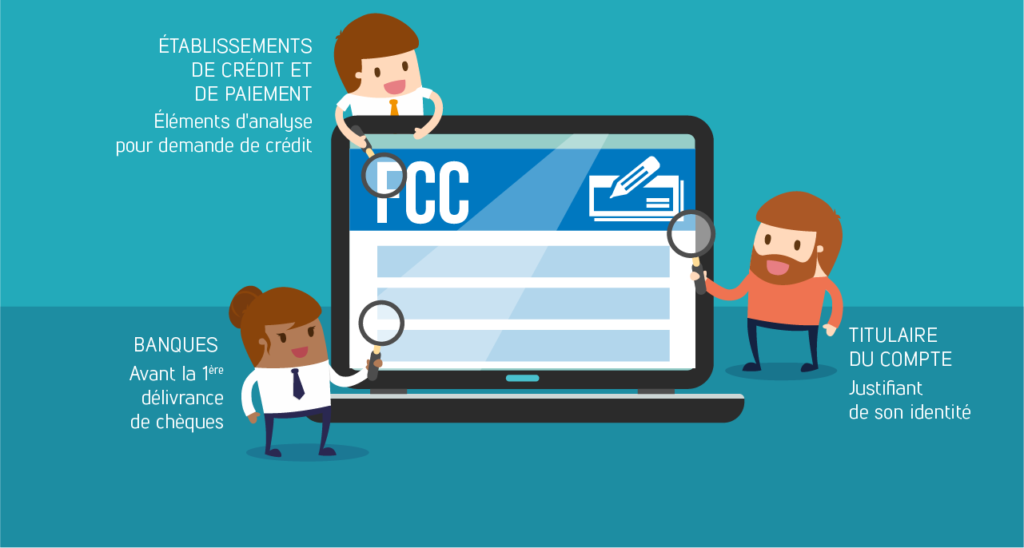

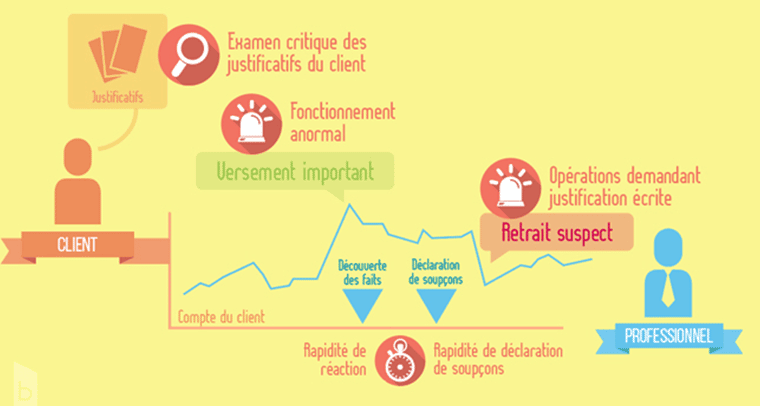

Comprendre les concepts et les mécanismes attenant à la lutte contre le blanchiment de capitaux et le financement du terrorisme (LCB-FT) et à son cadre réglementaire.

– La notion de blanchiment

– L’organisation de la lutte

– L’organisation de la lutte en France

– L’obligation de vigilance

– La connaissance du client

– La notion de personnes politiquement exposées

– La déclaration de soupçon

– Le gel des avoirs

– L’obligation de vigilance

– La connaissance du client

– La déclaration de soupçon

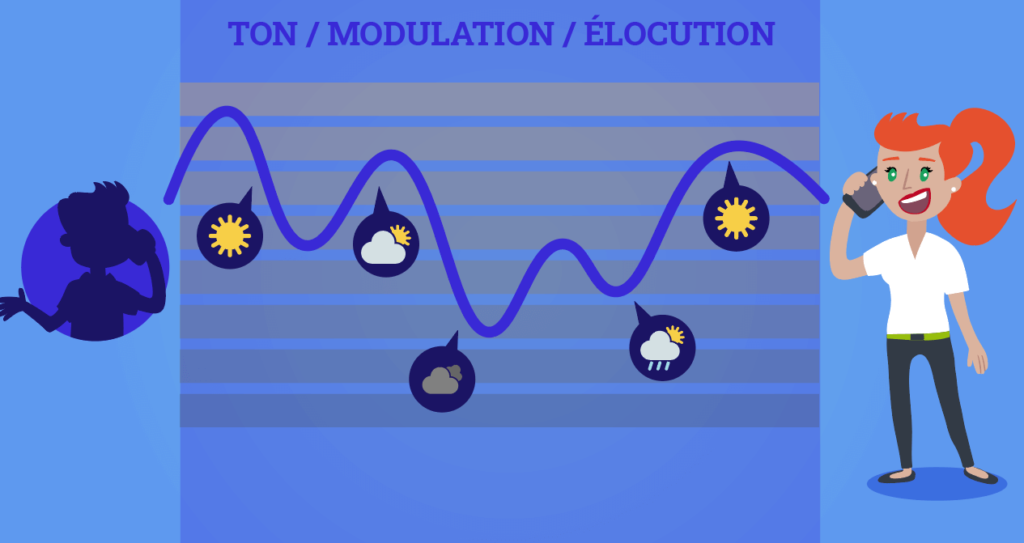

Série de capsules permettant d’appréhender successivement les formes que prennent les incivilités et les conduites à adopter pour désamorcer les situations tendues et faire face aux incivilités.

– Introduction

– Les bases de la communication

– Évaluer la dangerosité

– Les agressions verbales

– Les agressions physiques

– Les agressions téléphoniques

– Les agressions numériques

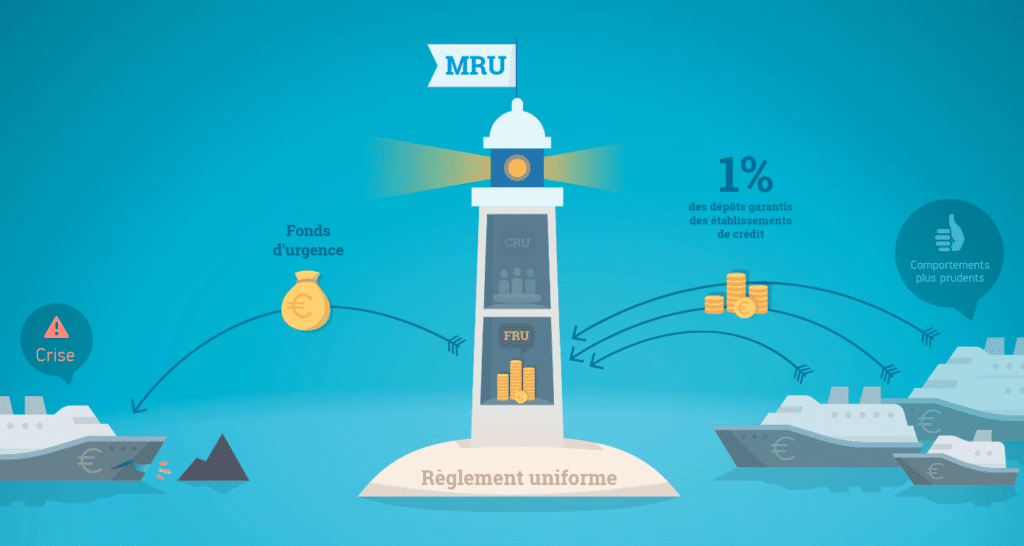

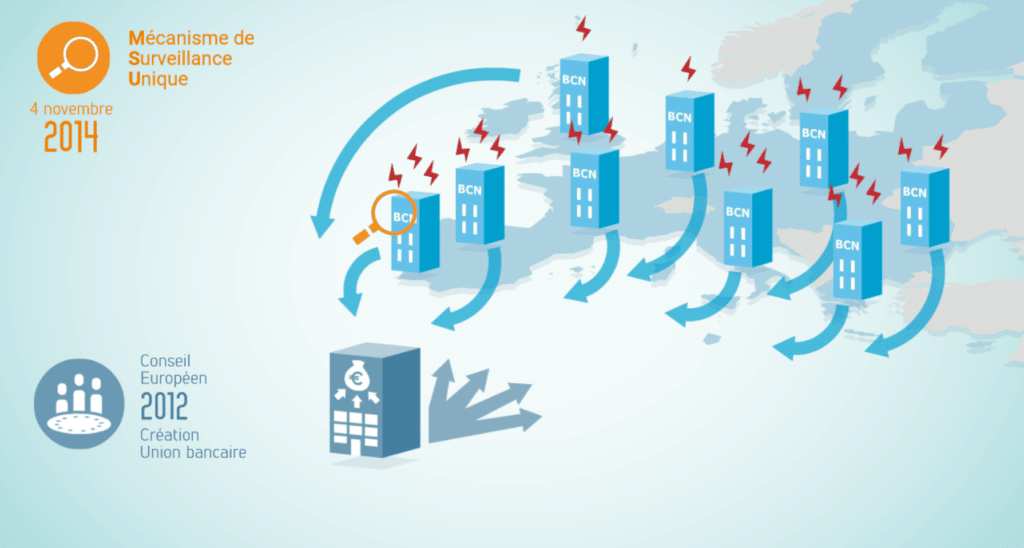

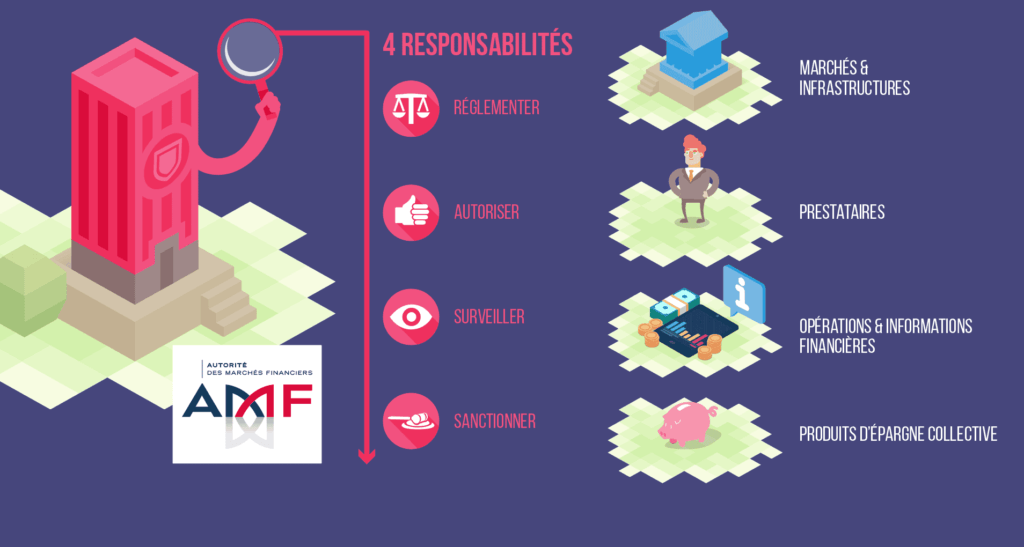

Cette capsule permet de comprendre les fondements de la surveillance bancaire, d’identifier les enjeux clés de la surveillance bancaire et de connaître l’architecture générale des mécanismes de surveillance bancaire européenne.

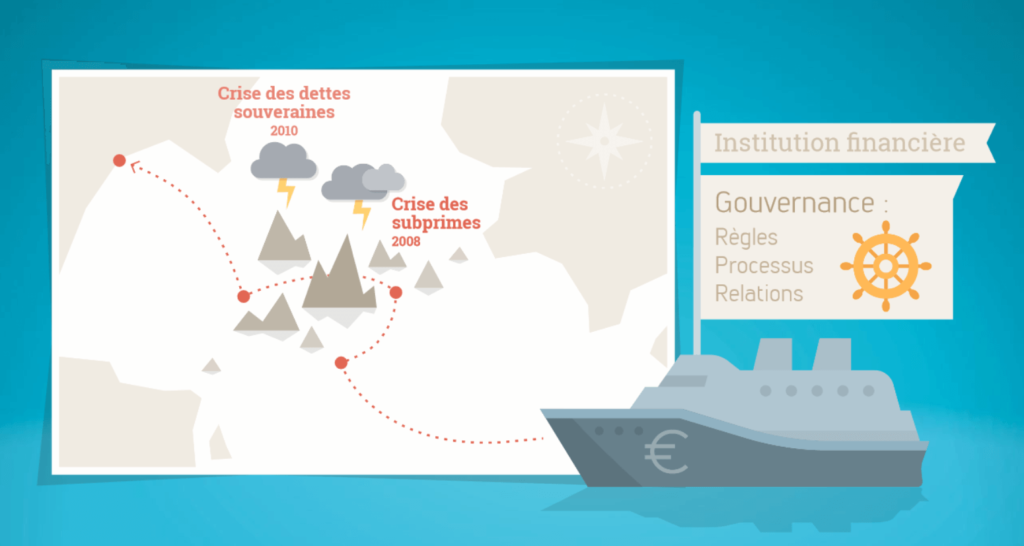

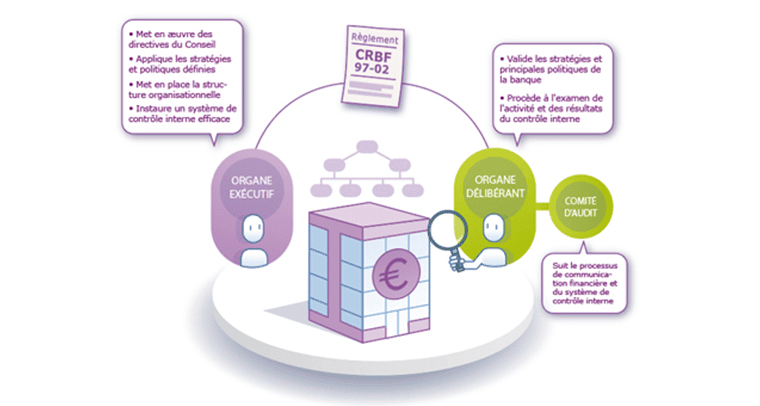

Cette formation a pour objectif de fournir une compréhension approfondie des enjeux de gouvernance dans le secteur bancaire, en mettant l’accent sur les obligations réglementaires.

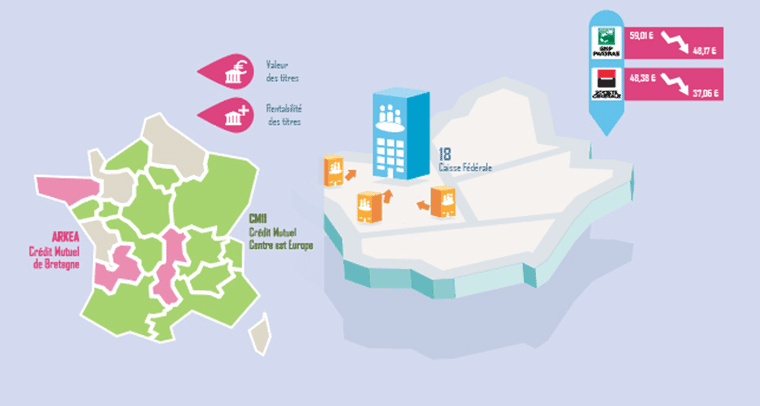

Comprendre la genèse, l’organisation, les missions et les méthodes d’intervention de la BCE.

– L’historique et le positionnement de la BCE

– Son organisation et ses moyens juridiques

– Ses missions autres que la politique monétaire

– La conduite de la politique monétaire

– La stratégie de « quantitative easing »

– La mission de la BCE dans son rôle de superviseur européen

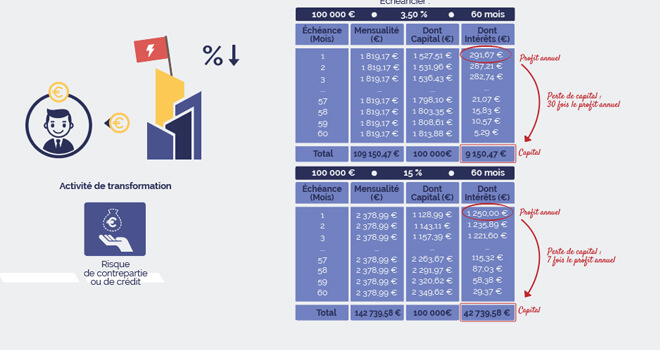

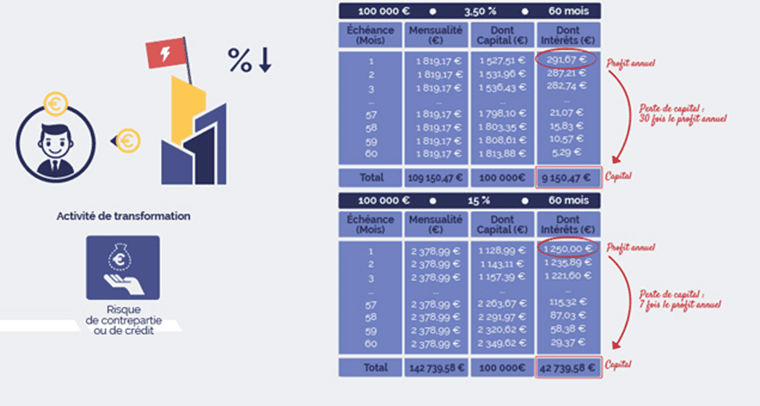

Maîtriser les notions de risques appliquées à la banque et connaître les contraintes règlementaires que ces risques génèrent.

– Un rappel des généralités sur la Banque et le risque

– Le risque de contrepartie

– Le risque financier

– Le risque opérationnel

Connaître l’environnement des accords de Bâle qui contribue à garantir la stabilité du système financier mondial.

– L’économie générale des accords de Bâle

– Les accords de Bâle 2

– Les accords de Bâle 3

– Les nouveaux accords de Bâle 3

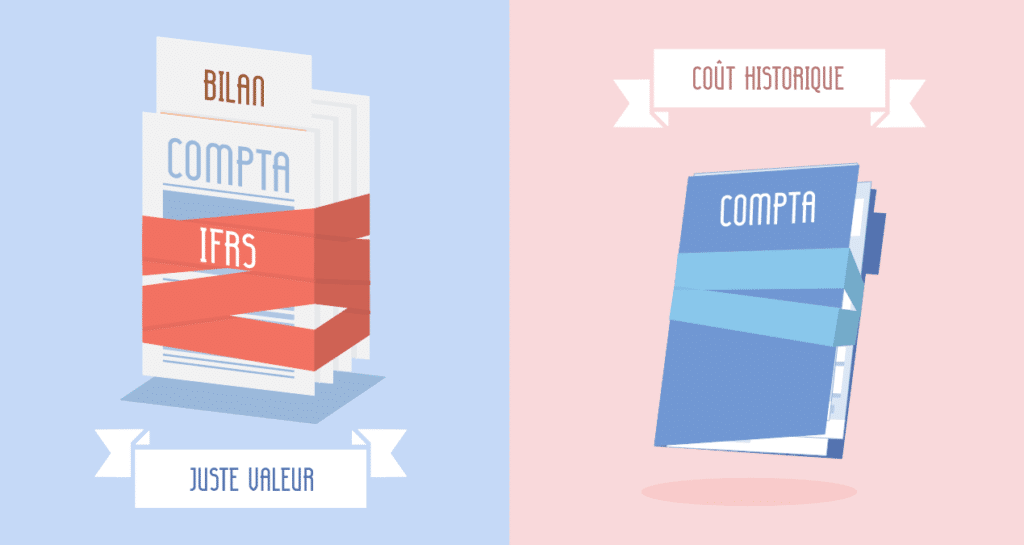

Ce module présente les grandes lignes et les implications des normes IFRS dans la banque.

– Une présentation des normes IFRS

– La norme IAS 32

– Les principes de la norme IFRS 9

– L’application de la norme IFRS 9

Comprendre les risques technologiques propres au secteur financier et appréhender la nouvelle règlementation européenne DORA, mise en place pour garantir la stabilité financière et l’intégrité du marché à l’ère numérique.

DORA, le Digital Operational Resilience Act est déclinée en français sous le nom de « loi sur la résilience opérationnelle numérique ».

Ce Learning game vous permettra, par l’étude de documents, de déterminer les différences entre les deux contrats d’assurance proposés.

Vous avez un projet de formation ?