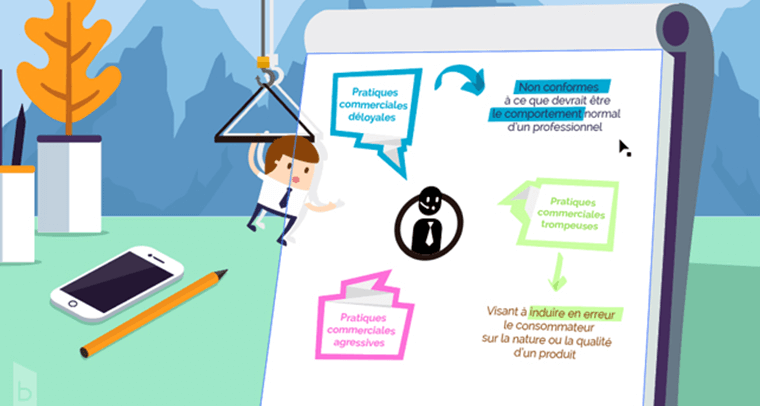

L’épargne et les marchés financiers, les crédits conso, la relation banque/client.

Que vous soyez particulier, intéressé par ces sujets ou professionnel du secteur des métiers de la banque et de la finance, tous ces thèmes sont développés dans notre catalogue.

Plutôt qu’un long discours, testez l’un de nos modules, et voyez par vous-même la différence !

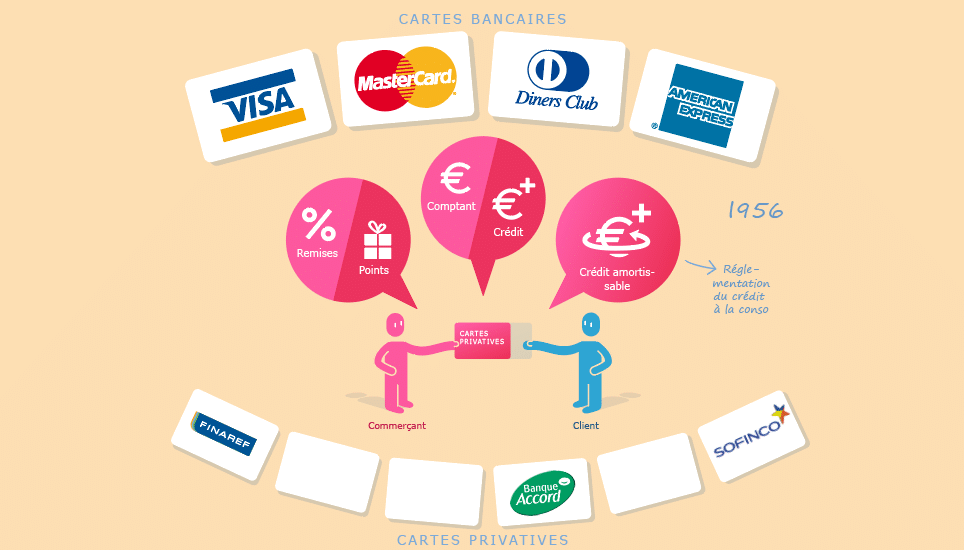

Connaître l’environnement économique, technique et réglementaire des cartes de crédit et de paiement.

– Généralités sur le paiement par cartes

– La réglementation qui s’applique aux cartes

– Les différentes cartes et leurs fonctionnalités

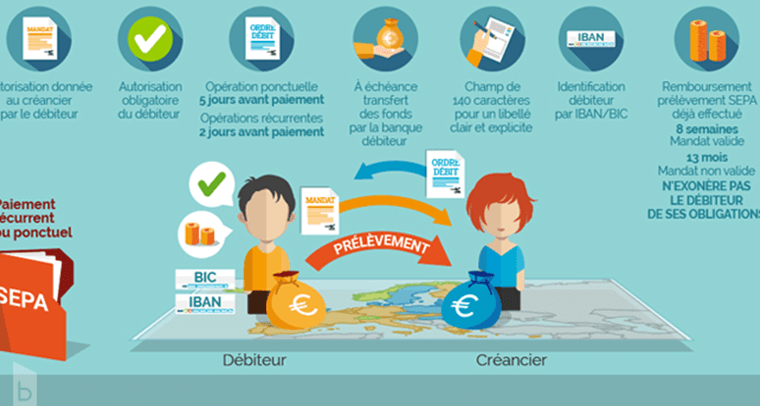

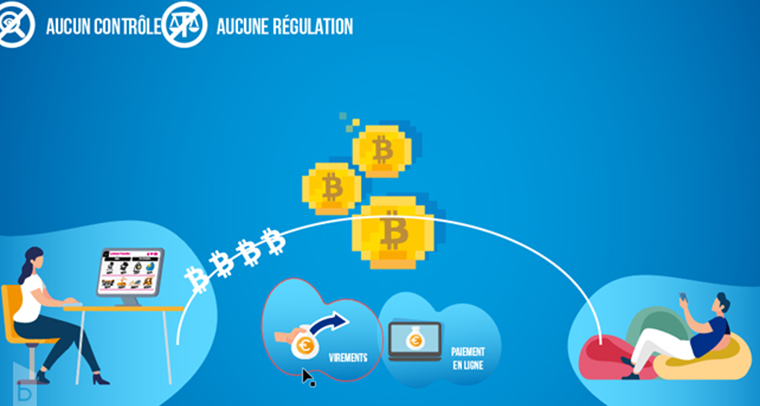

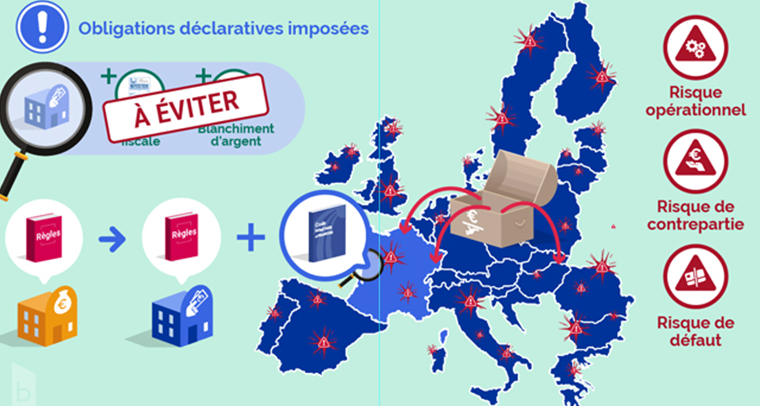

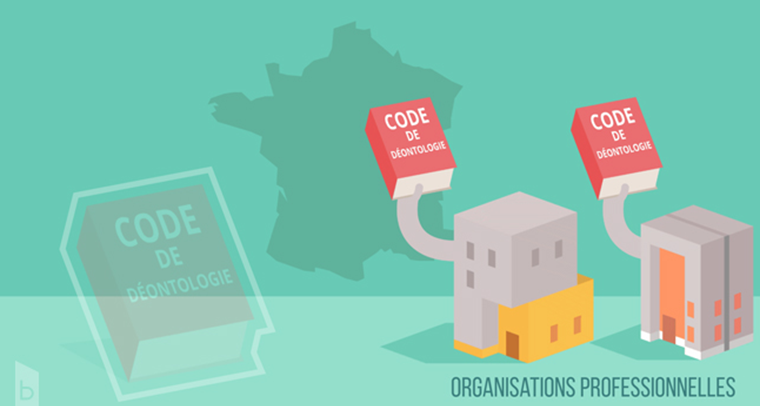

Connaître l’environnement juridique européen des activités liées aux services de paiement.

– Généralités et historique de la règlementation

– Les acteurs et les opérations concernées

– La notion d’établissement de paiement

– La règlementation propre aux établissements de paiement

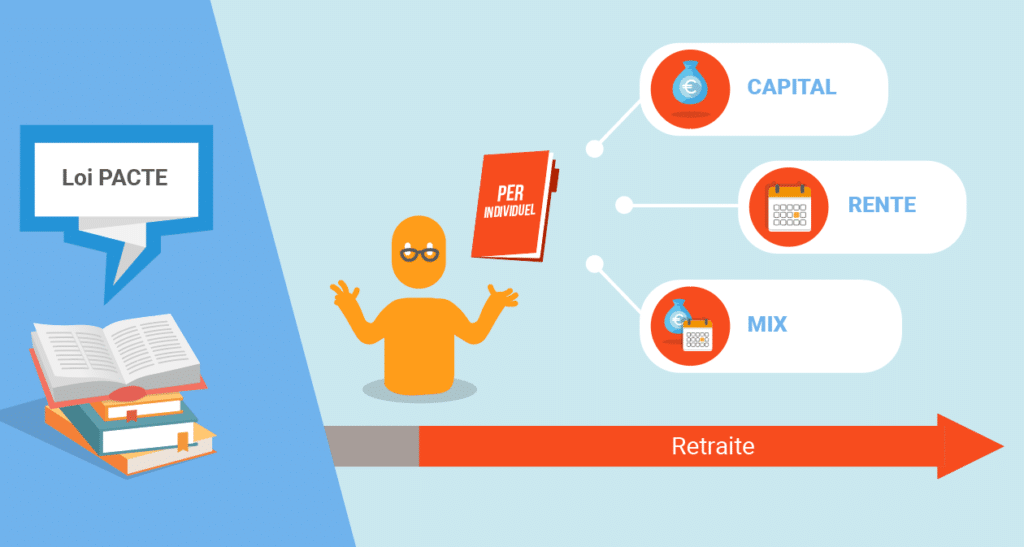

Série de capsules sur les choix à opérer et les décisions à prendre compte tenu des produits issus de la loi PACTE.

Prérequis : ces capsules sont basées sur des situations client auxquelles il faudra apporter des réponses. Cela suppose que les produits soient connus. Nous vous conseillons le cas échéant de suivre d’abord les modules sur les produits eux-mêmes.

– Le PER au quotidien – Du PERP au PERin

– Le PER au quotidien – Du Madelin au PERin

– Le PER au quotidien – De l’assurance-vie au PERin

– Le PER au quotidien – Du PERCO au PEREco

– Le PER au quotidien – Du PERE au PEREo

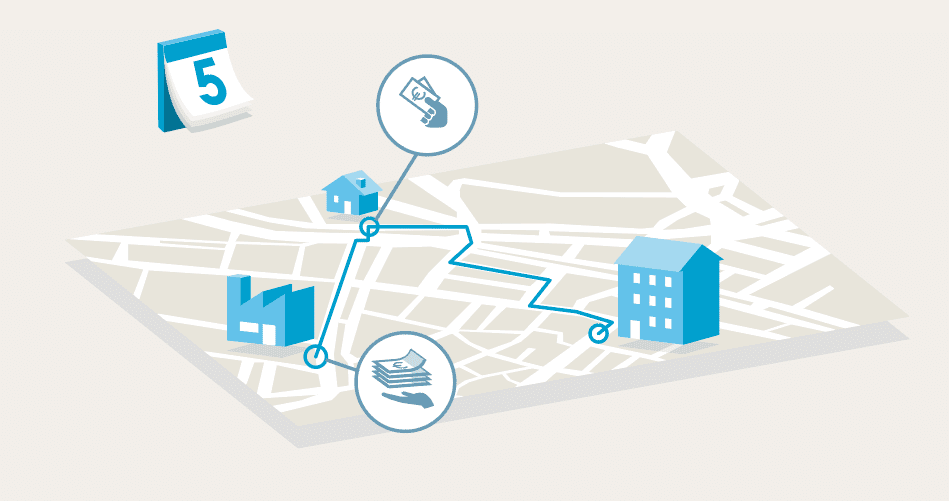

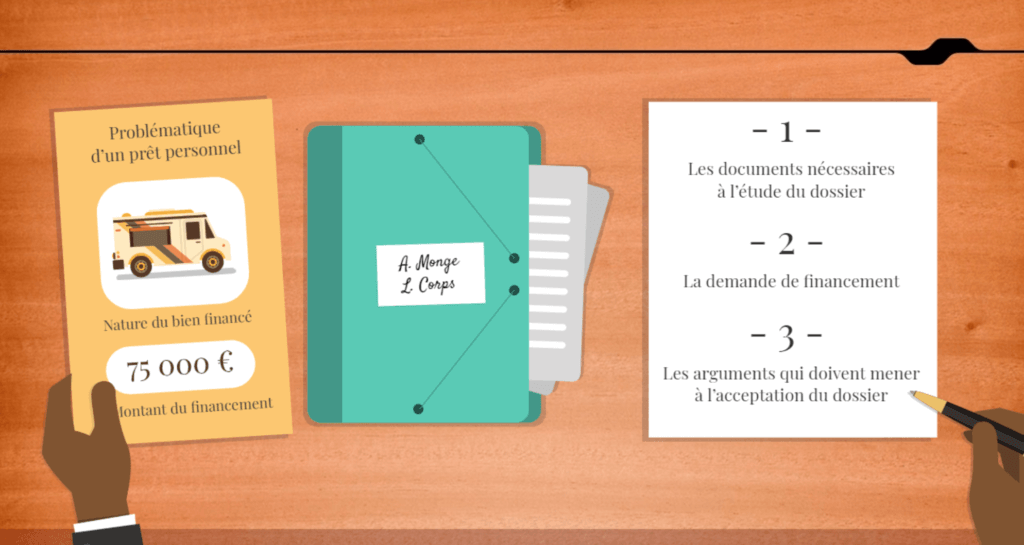

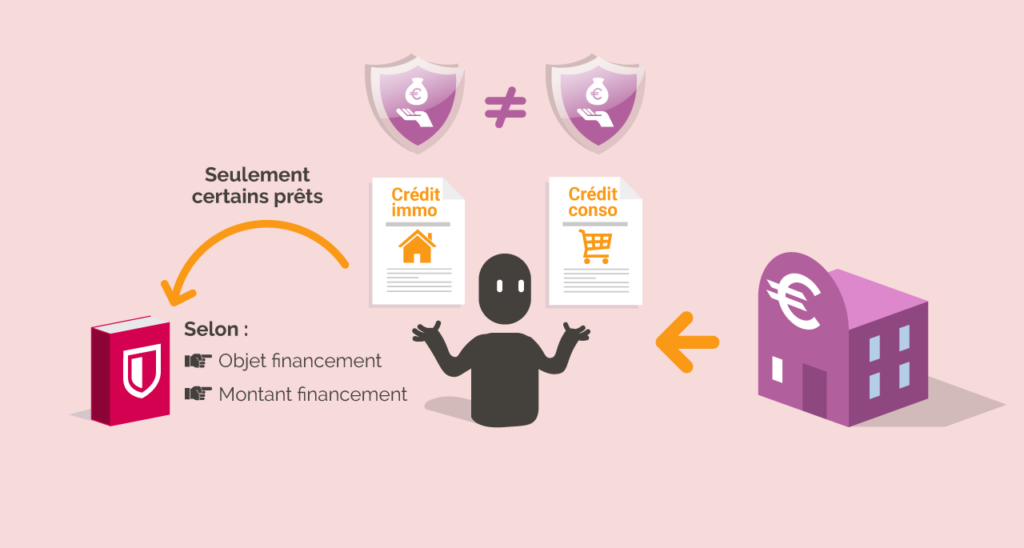

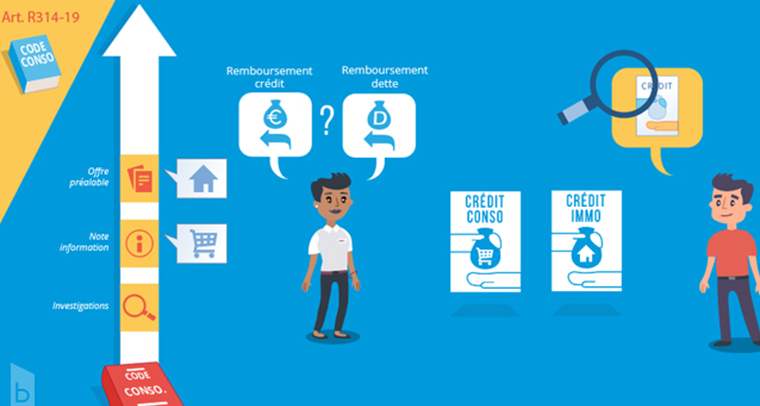

Dans ce Learning game, on vous propose d’étudier, à partir du dossier d’un couple de particuliers, la problématique d’un prêt personnel dont les caractéristiques sont spécifiques du fait de la nature du bien financé et du montant du financement.

Dans ce Learning game, vous avez fait parvenir au client la fiche d’informations précontractuelles européenne normalisée en matière de crédit à la consommation, ainsi que l’offre de contrat de prêt. Il a demandé à vous voir parce qu’il est un peu perdu dans tout le vocabulaire utilisé.

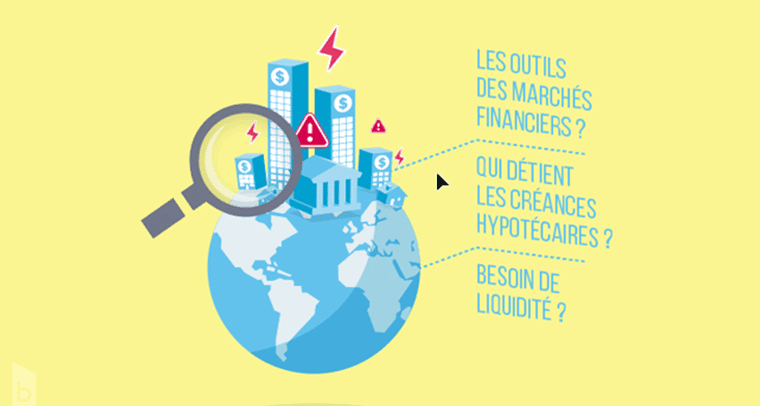

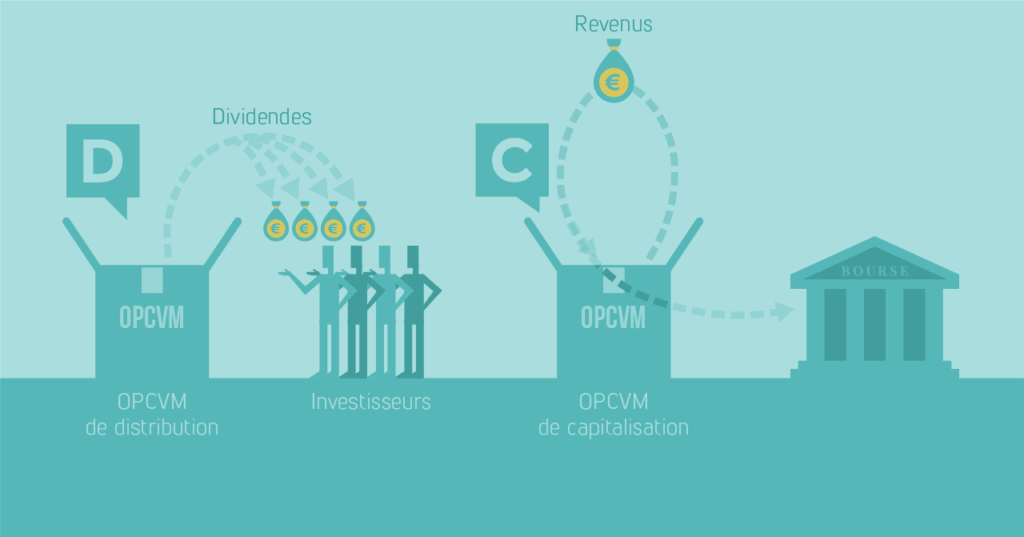

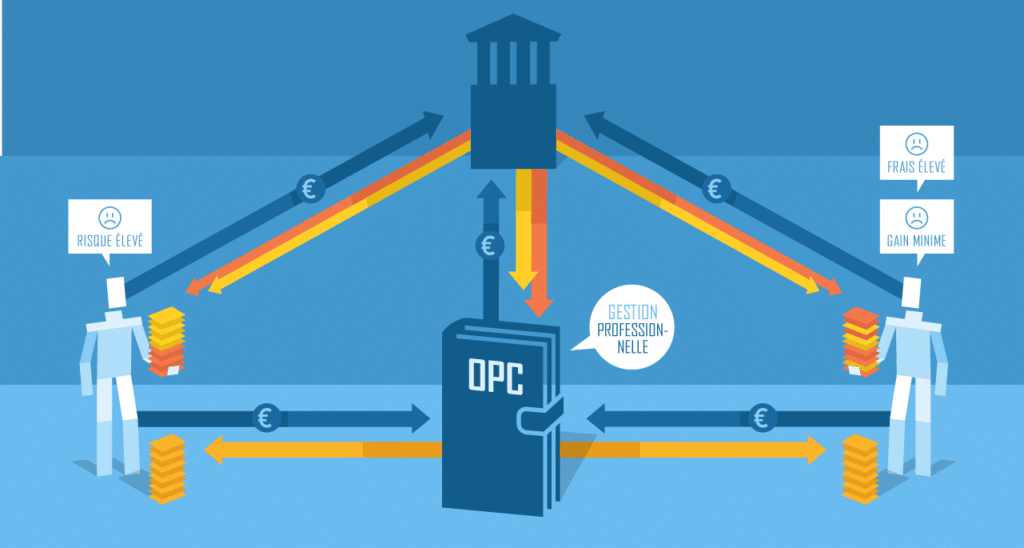

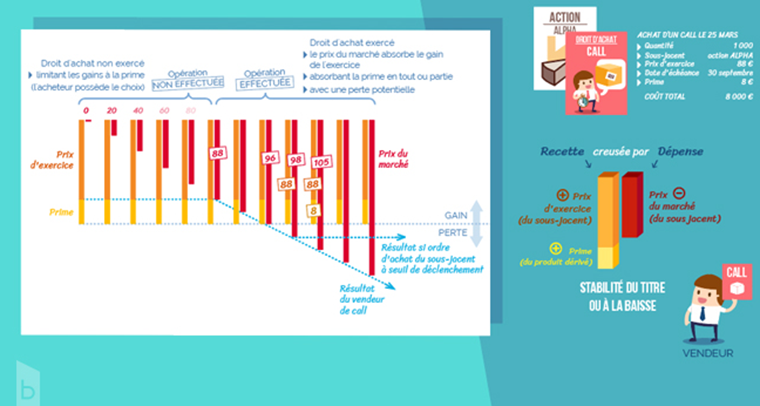

Connaître les supports utilisés dans les produits d’assurance-vie et d’épargne retraite ; identifier les possibilités offertes à l’investisseur et identifier les supports qu’englobe le terme « valeurs mobilières ».

Appréhender les définitions, les caractéristiques techniques et la fiscalité des supports utilisés dans le cadre de contrats d’assurance-vie.

– Les actions

– Les obligations

– Les OPCVM

– Rappels sur la fiscalité de l’assurance-vie

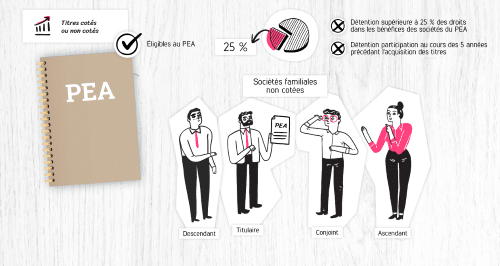

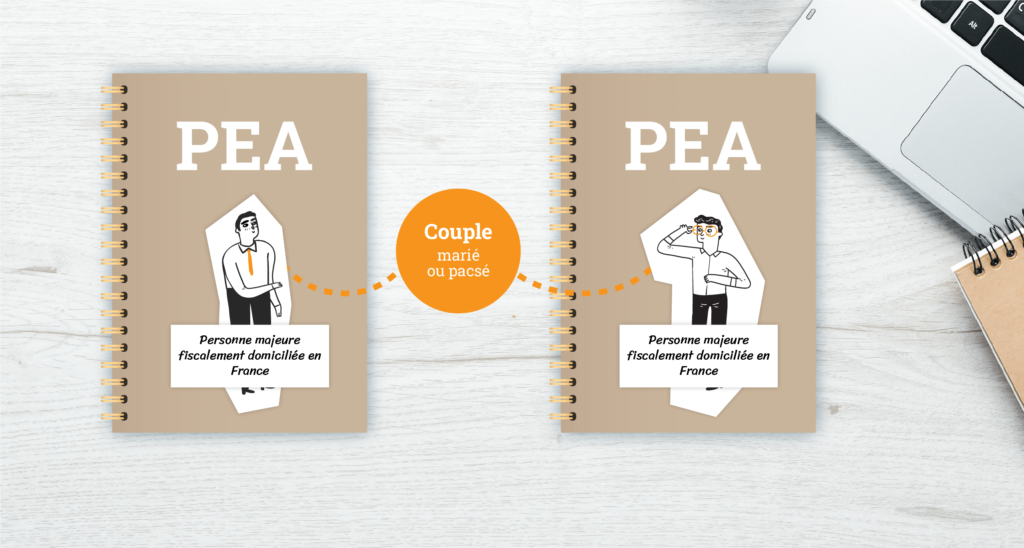

Ce module permet de connaître les solutions permettant de bien utiliser un PEA pour en faire un véritable générateur de revenus défiscalisés.

– Rappel sur le PEA

– Le risque « actions »

– Oser le non coté

En construction

Découvrir le fonctionnement du marché obligataire et comprendre les principales solutions offertes en matière de placement par les obligations.

– Rappel sur les obligations

– Cotation et valeur d’une obligation

– Stratégies possibles pour un investisseur

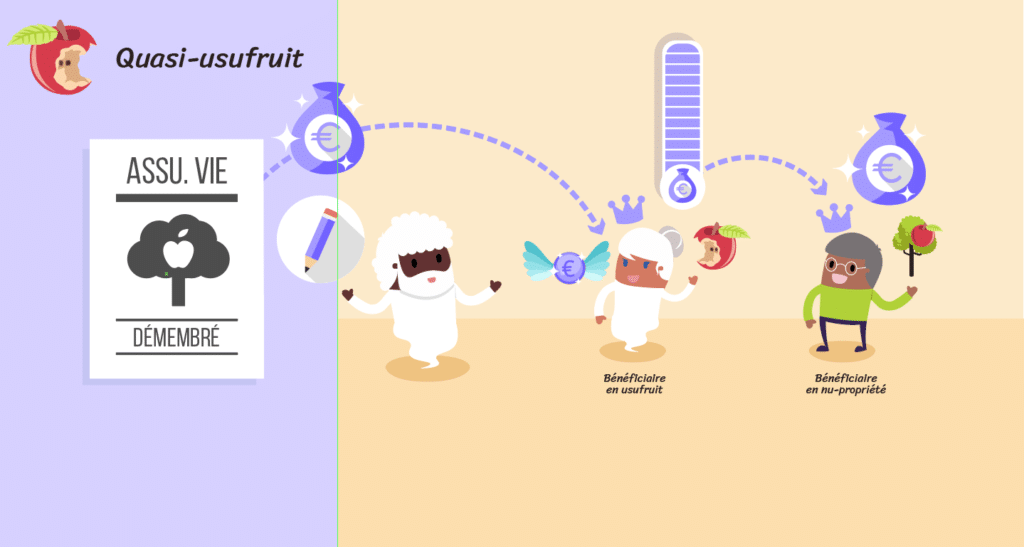

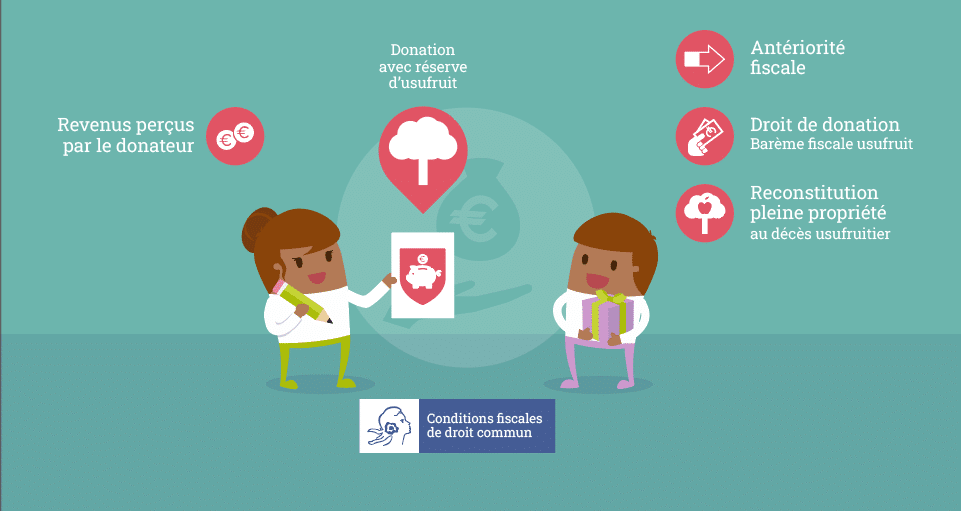

Découvrir la notion de démembrement de propriété qui peut s’appliquer à toutes sortes de biens, meubles et immeubles. Connaître les modalités, les avantages et les risques de ce type de solution patrimoniale et l’application éventuelle à l’assurance vie.

– Un rappel sur le démembrement de propriété

– La souscription d’un contrat démembré

– Le démembrement de la clause bénéficiaire

– Les aspects fiscaux du démembrement de l’assurance-vie

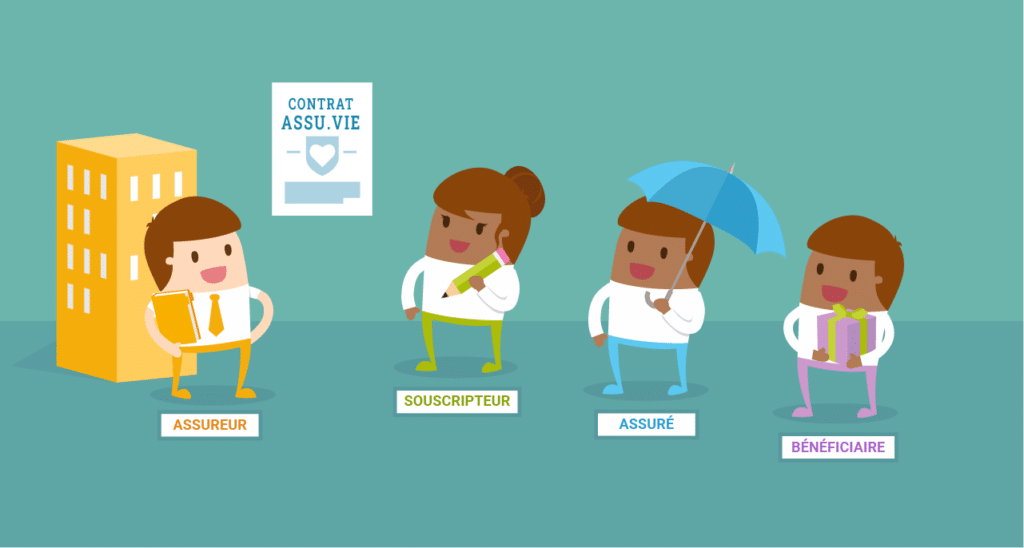

Connaître les formalités fondamentales qui président à la souscription d’un contrat d’assurance-vie, ainsi que les droits et les obligations des deux parties. Connaître les acteurs d’un contrat d’assurance-vie et comprendre le processus de la souscription. Comprendre les droits et les obligations de chacun lors de la souscription.

– Quelques généralités et l’environnement économique de l’assurance-vie

– Les acteurs d’un contrat d’assurance-vie

– La souscription et la sélection des risques

– L’information du souscripteur

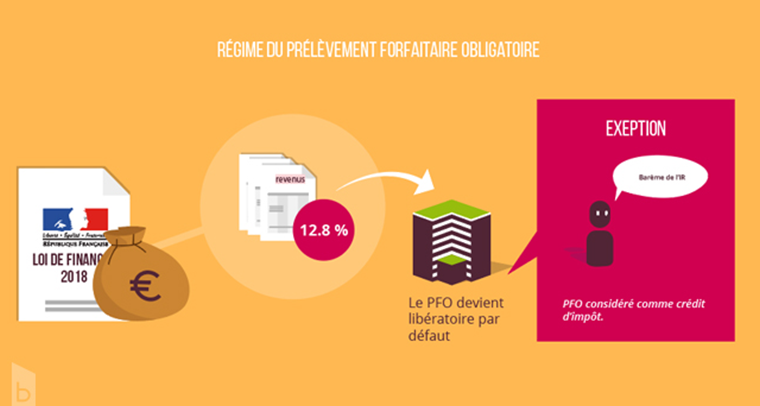

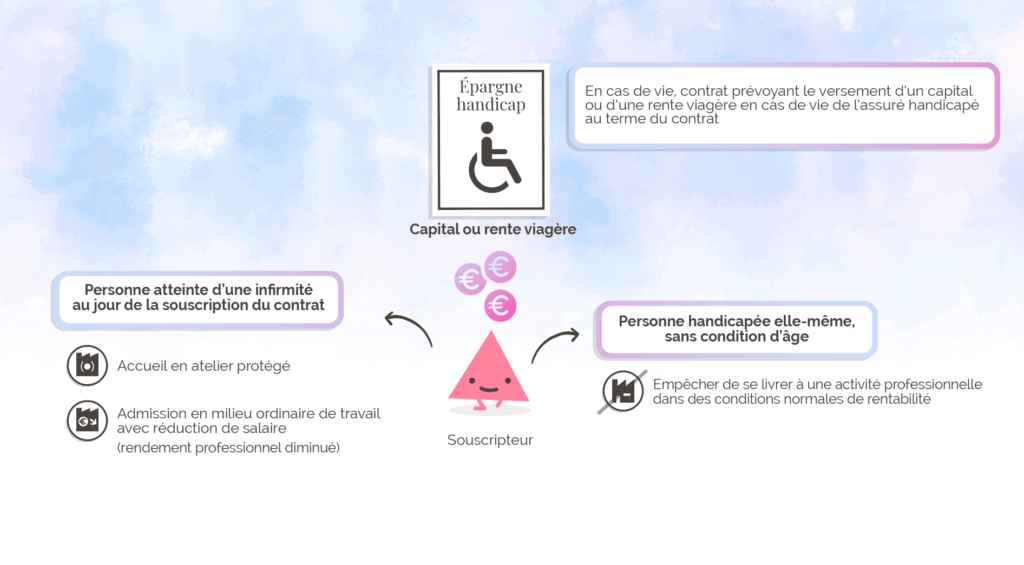

Comprendre l’environnement fiscal de l’assurance-vie et connaître les avantages que ce produit comporte.

– L’assurance-vie et les prélèvements sociaux

– La fiscalité en cas de vie

– La fiscalité en cas de décès

– Quelques situations particulières

Connaître les caractéristiques et les opportunités que présentent les contrats de capitalisation.

– Une définition et les caractéristiques de ces contrats

– La fiscalité des contrats de capitalisation

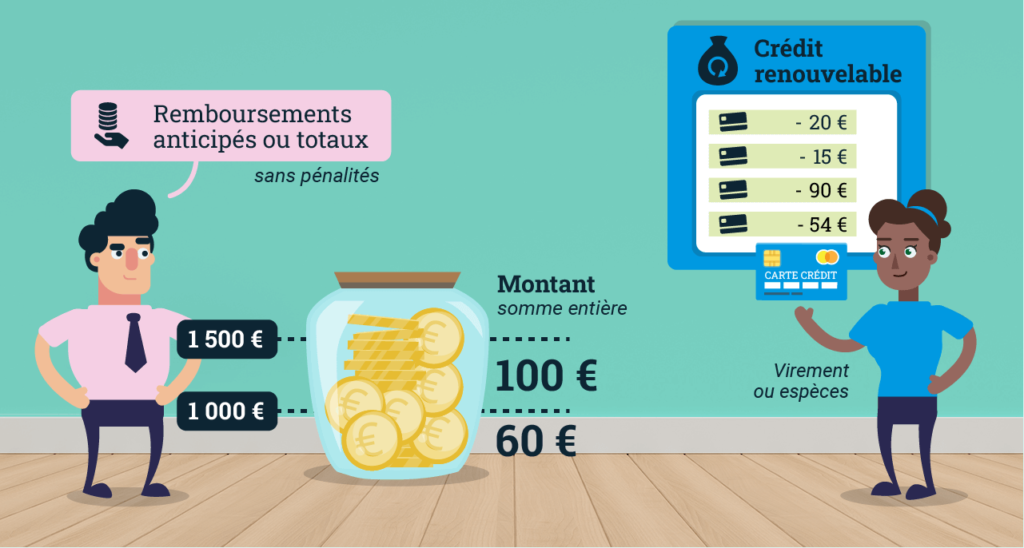

Découvrir et comprendre le fonctionnement des crédits court terme.

– Le crédit de trésorerie

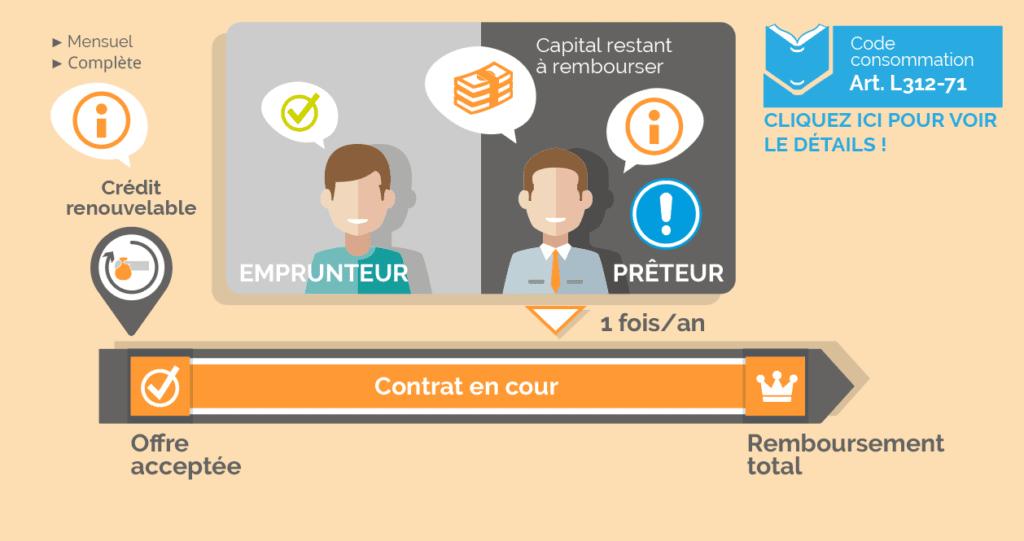

– Le crédit renouvelable

– Le prêt personnel

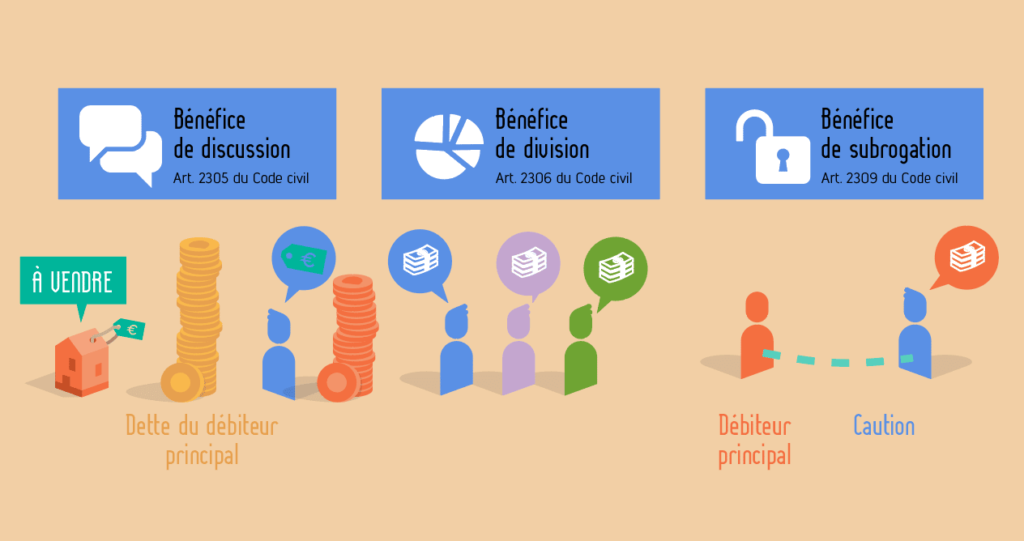

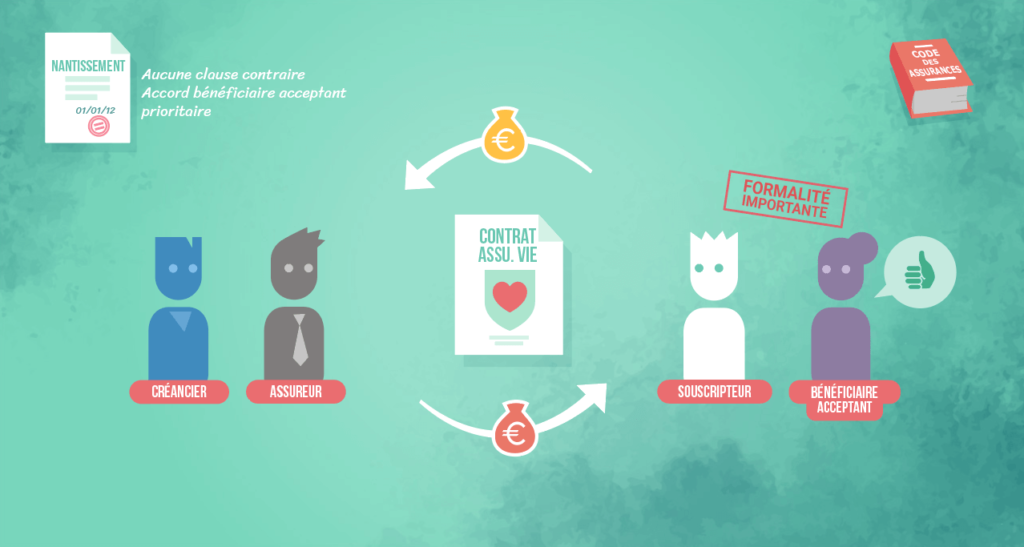

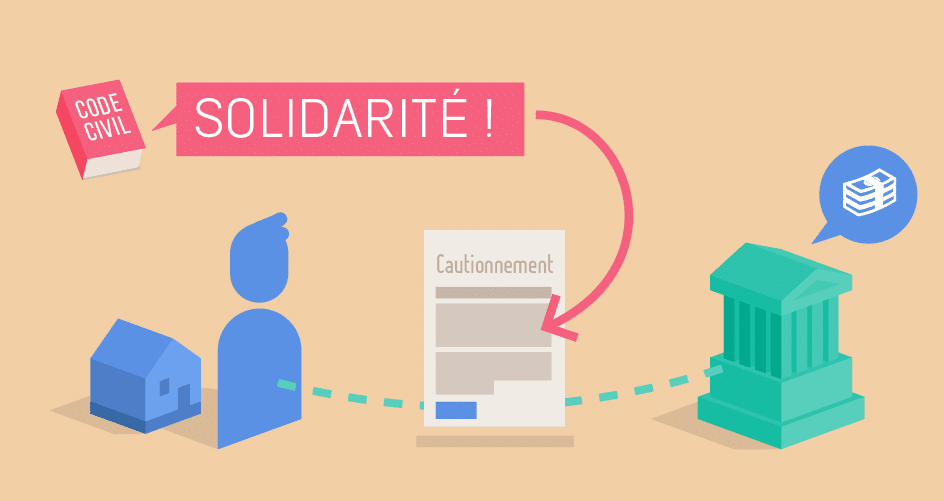

Connaître les bases juridiques du gage et du nantissement ; ainsi que les caractéristiques de ces garanties, lorsqu’elles concernent un particulier.

– Les fondamentaux du gage et du nantissement

– Le gage sur véhicule

– Le nantissement de compte titres

– Le nantissement de compte bancaire

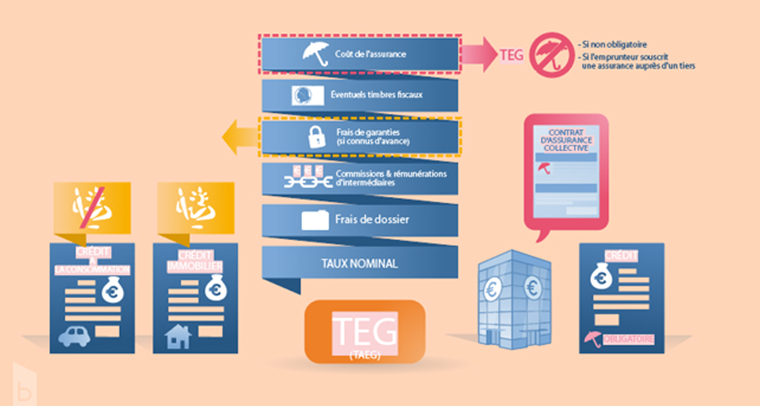

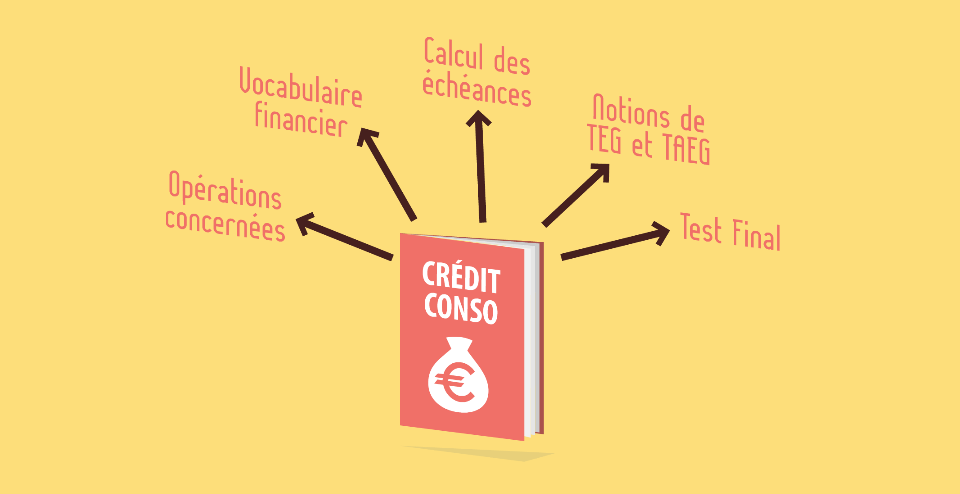

Connaître les caractéristiques financières des crédits à la consommation.

– Les opérations concernées

– Le vocabulaire tel que défini par le législateur

– Le mode de calcul des échéances

– Les notions de TAEG

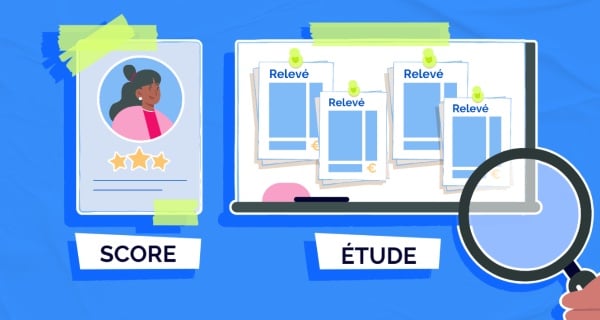

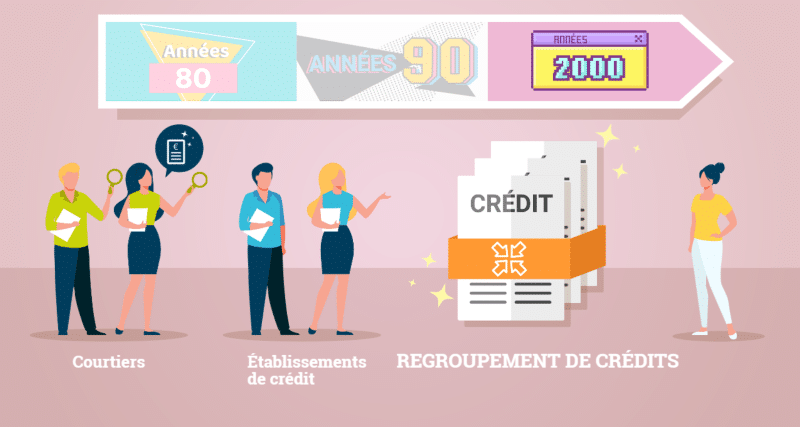

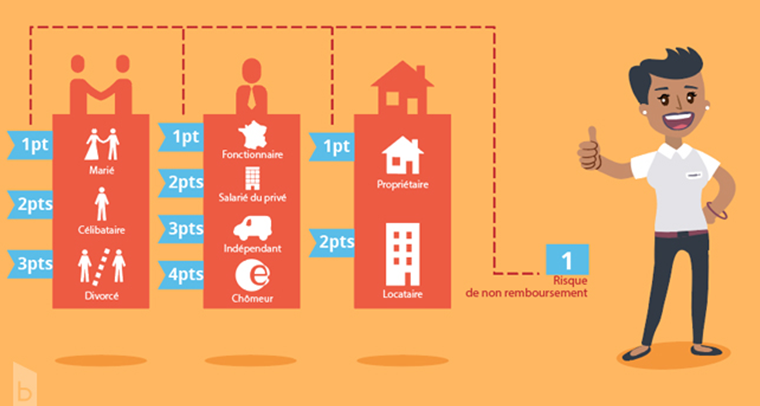

Comprendre les spécificités d’analyse d’un dossier de regroupement de crédits.

– L’analyse des documents juridiques

– L’analyse des revenus

– L’analyse du patrimoine et des dettes

– La notion de balance bancaire

Comprendre les évolutions de l’obligation du prêteur, au regard de l’information client, dans le domaine du regroupement de crédits (RAC).

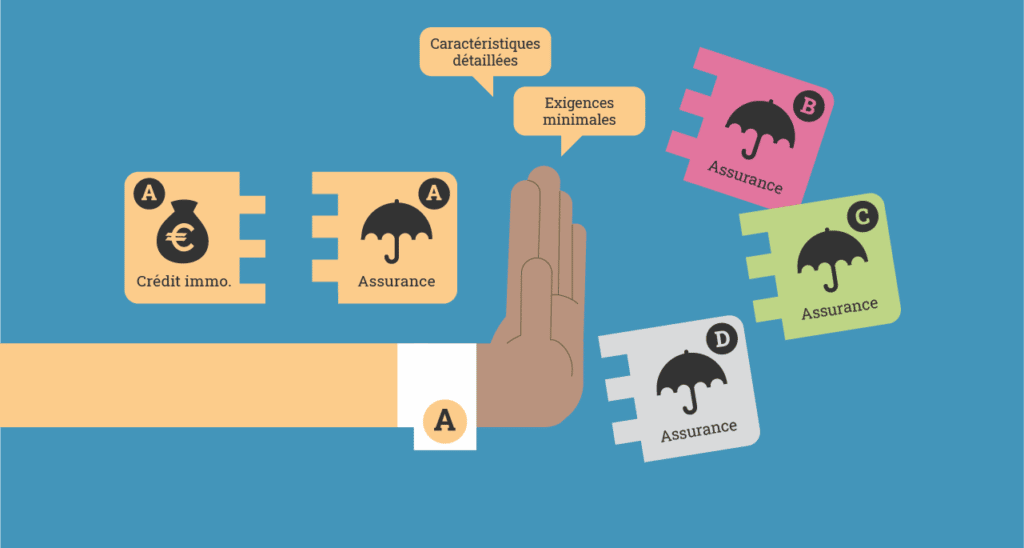

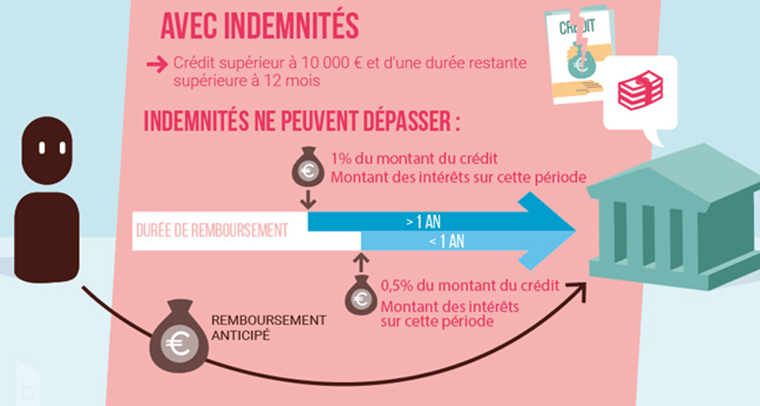

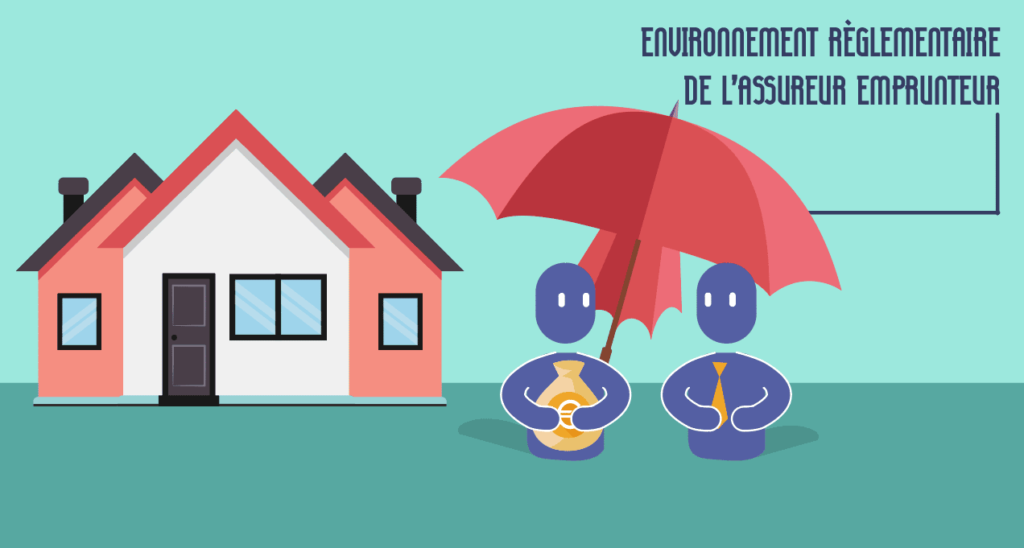

La résiliation et le changement d’assurance emprunteur.

– Est-ce possible de résilier une assurance emprunteur ?

– Dans quelles conditions peut-on changer d’assurance emprunteur en cours de prêt ?

– Les conditions sont-elles les mêmes pour les crédits immobiliers et les crédits consommation ?